Base de l'impôt sur les sociétés en Europe

Le système fiscal en Europe varie d'un pays à l'autre, chaque pays ayant son propre ensemble de lois et de réglementations fiscales. Cependant, il existe certaines similitudes dans le type d'impôts que l'on retrouve couramment dans de nombreux pays européens. Les types d'impôts les plus courants auxquels sont confrontées les entreprises sont les suivants :

1. 📊Impôt sur les sociétés

L'impôt sur les sociétés est le principal impôt prélevé sur les bénéfices réalisés par les entreprises après déduction des dépenses autorisées. Chaque pays fixe son propre impôt d'imposition des sociétés, certains appliquant des impôts élevés afin de collecter davantage d'impôts tandis que d'autres proposent des impôts moins élevés pour encourager les investissements étrangers. Cet impôt est l'une des principales préoccupations des entreprises lorsqu'elles décident de leur lieu d'implantation.

2. 🏫Impôts locaux et municipaux

Outre les impôts nationaux, les entreprises sont souvent soumises à des impôts locaux qui servent à financer les budgets des administrations locales.

3. 💸Charges sociales

Les entreprises en Europe sont soumises à des charges sociales qui comprennent les cotisations obligatoires de sécurité sociale et d'autres cotisations, telles que l'assurance chômage ou les retraites. Ces charges sont généralement réparties entre l'entreprise et les salariés et ont pour but de financer les systèmes de protection sociale des pays.

4. 🔑Taxe foncière

Les entreprises qui possèdent des biens immobiliers sont généralement tenues de payer des impôts sur ces actifs. Cet impôt est généralement calculé en fonction de la valeur cadastrale du bien, de sa localisation et de son utilisation.

5. 📤Impôt de transfert fiscal

Les transactions liées à l'achat ou à la vente de biens immobiliers, d'actifs commerciaux ou d'actions peuvent être soumises à un impôt sur les transferts de capitaux. Cet impôt est appliqué en pourcentage de la valeur de la transaction et varie en fonction du type d'actif et du pays.

6. ♻️Taxes environnementales

Dans de nombreux pays européens, les entreprises doivent payer des impôts spécifiques liés à l'impact environnemental de leurs activités afin d'encourager des pratiques commerciales plus durables.

7. 🛃Droits de douane

Les entreprises qui importent des marchandises en provenance de pays extérieurs à l'Union européenne doivent payer des droits de douane et des taxes d’importation. Ces impôts dépendent du type de produit et de son origine et sont destinés à protéger la production locale et à augmenter le revenu.

Aide Comptable Experte | EasyBiz

Services de comptabilité à partir de 90 €. Une équipe d'experts à votre service

En savoir plusComparaison des impôts européennes et des pays ayant les impôts sur les sociétés les plus bas

Comme nous l'avons vu dans la section précédente, il existe un grand nombre de catégories d'impôts, ce qui rend extrêmement compliquée la classification des pays en fonction de leur niveau d'imposition. Un pays peut avoir des impôts peu élevés sur les sociétés, mais en même temps des impôts fonciers et des impôts sur les plus-values élevées. Un premier point de départ pour une analyse comparative serait d'examiner les catégories séparément et, comme la catégorie de l'impôt sur les sociétés est l'une des plus importantes, cet article se concentre sur ce point.

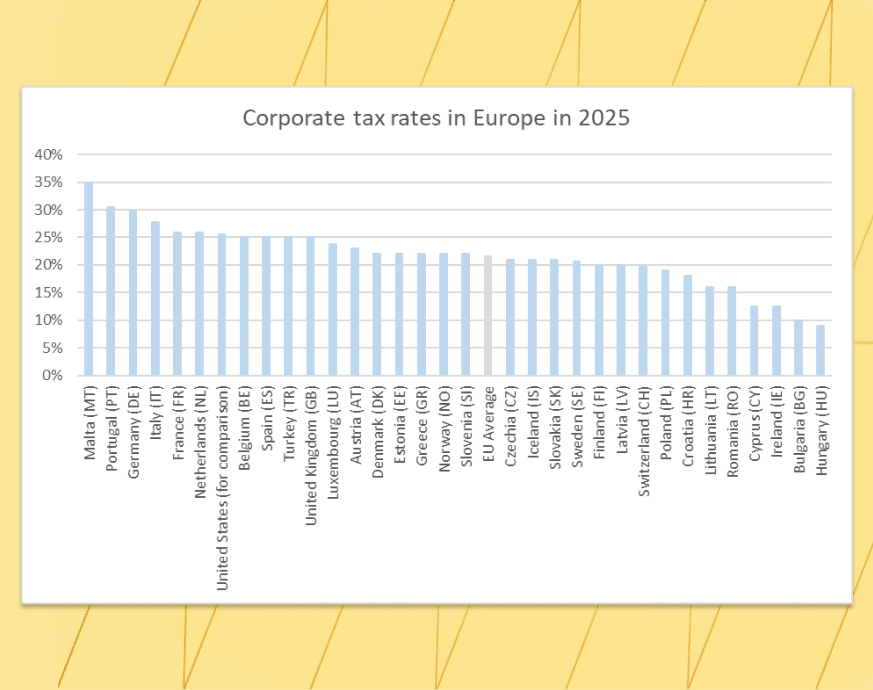

Le graphique ci-dessous, basé sur les données de la Tax Foundation, montre les niveaux comparatifs de l'impôt sur les sociétés en Europe en 2025. Il révèle que les impôts les plus élevés se trouvent à Malte, au Portugal, en Allemagne, en Italie et en France, tandis que les plus bas se trouvent en Roumanie, à Chypre, en Irlande, en Bulgarie et enfin en Hongrie, en bas de la liste avec l’impôt d'imposition sur les sociétés le plus bas. La moyenne européenne est de 21,5 %, ce qui laisse dix-huit pays au-dessus et quinze en dessous.

Source : Tax Foundation

Dans les sections suivantes, nous examinerons brièvement la fiscalité des entreprises dans certains de ces pays qui se distinguent par leurs impôts sur les sociétés peu élevés.

Hongrie

La Hongrie a l'impôt sur les sociétés le moins cher d'Europe grâce aux réformes fiscales vastes faites par le gouvernement hongrois ces dernières années. Les changements principaux mis en œuvre comprennent une réduction agressive du taux général de l'impôt sur les sociétés et l'introduction généralisée de l' impôt forfaitaire comme barème unique de retenue à la source pour l'impôt sur le revenu. Ces nouveaux impôts d'imposition ont fait de la Hongrie une destination très attrayante et ont favorisé la croissance économique.

Avant la réforme entrée en vigueur en 2017, le pays appliquait un système de double imposition, avec un barème de 10 % pour les premiers 1,7 million d'euros de bénéfices et un autre de 19 % pour les bénéfices perçus au-delà de ce seuil. Depuis l'entrée en vigueur de la réforme, le nouveau système prévoit simplement un paiement de 9 % des bénéfices obtenus à la fin de l'exercice.

Contrairement à ces impôts peu élevés en Hongrie, la TVA s'élève à 27 % de la base imposable du produit ou du service acquis, l'un des impôts les plus élevés, sinon le plus élevé, en Europe.

Bulgarie

Depuis le 1er janvier 2007, l'impôt sur les sociétés en Bulgarie est de 10 %, remplaçant l’impôt précédent de 15 %, ce qui en fait l'un des impôts sur les sociétés les plus bas en Europe, juste derrière la Hongrie. Cet impôt peu élevé, associé à des coûts de main-d'œuvre peu élevés aussi, a rendu le pays une alternative très attractive pour les investissements étrangers.

Autre point à souligner, en Bulgarie, il n'y a pas d'impôt spécial sur les plus-values, celles-ci font partie des bénéfices de l'entreprise et sont taxées au taux général de l'impôt sur les sociétés.

Irlande

L'Irlande est un autre pays de l'UE qui applique l'un des impôts sur les sociétés les plus bas. Le taux unique de l'impôt sur les sociétés, qui est de 12,5 %, fait de ce pays un environnement extrêmement favorable aux entreprises, ce qui lui a permis d'attirer un grand nombre de sociétés internationales, notamment des entreprises technologiques telles qu'Apple, Google et META. Cette attractivité est également renforcée par le fait que l'Irlande est l'un des rares pays anglophones de l'Union européenne, conjointement avec Malte, après le départ du Royaume-Uni de l’UE.

Outre des impôts sur les sociétés peu élevés, l'Irlande offre des crédits d'impôt intéressants pour les dépenses de recherche et développement, comme une exonération fiscale nette de 37,5 % pour les entreprises. Cependant, les récentes décisions des membres de l'Organisation de Coopération et de Développement économiques (OCDE) devraient entraîner une augmentation de l’impôt sur les sociétés en Irlande, qui pourrait atteindre au minimum 15 %.

Chypre

Chypre est l'un des pays de l'UE où les entreprises sont le moins imposées, avec un taux de 12,5 %, identique à celui de l'Irlande. Mais ce n'est pas le seul aspect favorable de son système fiscal. Si l'entreprise fabrique des produits pouvant être qualifiés de propriété intellectuelle, ce taux d'imposition est réduit à 2,5 %. En outre, la loi chypriote sur l'impôt sur le revenu prévoit explicitement une série d'exonérations pour des types de revenus, de bénéfices et de profits nombreux et variés. En plus, il n'y a pas d'impôt local sur le revenu à Chypre.

Roumanie

Vers la fin de l'analyse des impôts sur les sociétés les plus bas en Europe, la Roumanie offre un taux d'imposition des sociétés de 16 %, légèrement supérieur à celui de Chypre et de l'Irlande, mais toujours inférieur à la moyenne européenne de 21,5 %.

Par ailleurs, le pays offre des taux d'imposition particulièrement bas pour les micro-entreprises, qui ne doivent payer qu'un impôt sur les sociétés de 1 % sur les 60 000 premiers euros et de 3 % sur le reste jusqu'à 500 000 euros. Si le chiffre dépasse le demi-million, le taux général de 16 % sera appliqué à partir du trimestre suivant.

Lituanie

Enfin, la Lituanie applique un taux d'imposition de 16 % pour les entreprises, comme la Roumanie, après l'augmentation de 1 % de ses taux intervenue le 1er janvier 2025. En plus de l’impôt habituel, il existe des impôts réduits pour certains types d'entreprises :

- Les petites entreprises et les entreprises agricoles qui répondent à certains critères peuvent bénéficier d'un taux réduit de 6 %.

- Les petites entreprises qui répondent à des critères spécifiques peuvent appliquer un taux de 0 % au cours de leur première année d'activité.

- Pour les établissements de crédit, un taux majoré de 21 % (16 % plus 5 % supplémentaires) est appliqué aux bénéfices imposables supérieurs à 2 millions d'euros.

Il convient également de noter qu'il n'y a pas d'impôt sur les sociétés au niveau local ou municipal en Lituanie.